Rendement immobilier : saisir les opportunités et renforcer la résilience face à un marché en mutation

Un projet résidentiel qui respecte l’environnement

Sources : Rapports annuels des fonds immobiliers côtés avec plus de 70% de résidentiel, GEFISWISS, mars 2024

Article paru en Novembre 2024 dans le Swiss Global Finance Magazine, n°19 – page 21

L’immobilier, représentant 20 à 25 % des portefeuilles d’investisseurs institutionnels et family offices suisses, est une classe d’actifs traditionnellement plébiscitée pour sa stabilité et ses rendements solides, même en période d’incertitude.

L’évolution démographique, la transition énergétique et les exigences croissantes en matière de durabilité imposent de nouveaux défis. Que ce soit pour l’acquisition d’un bien, un projet de développement ou de rénovation, chaque investisseur direct ou indirect doit s’assurer que ces évolutions soient anticipées et correctement intégrées dans les réflexions stratégiques, afin de garantir des rendements futurs solides et préserver la valeur de ses investissements à long terme.

Vieillissement de la population : un catalyseur de la demande en logements adaptés

La Suisse, à l’instar de nombreux pays européens, connaît un vieillissement rapide de sa population. D’ici 2050, près de 30 % des habitants auront plus de 65 ans, présentant de nouveaux défis pour le secteur immobilier. Traditionnellement, les logements n’ont pas été conçus pour favoriser le « bien-vieillir » en autonomie, ce qui peut contraindre les seniors à déménager pour répondre à leurs besoins spécifiques en termes d’accessibilité et de soins médicaux. Cette situation nécessite une réponse à la demande des collectivités et des seniors de pouvoir conserver leur autonomie le plus longtemps possible.

Face à cette réalité démographique en évolution, les investisseurs immobiliers doivent

repenser la conception de leurs projets, qu’il s’agisse de nouvelles constructions ou de rénovations. Il est crucial d’intégrer une part adéquate de logements flexibles qui offrent non seulement des services de proximité, mais aussi des espaces de vie intergénérationnels favorisant l’inclusion sociale. Ces adaptations permettent de répondre à une demande croissante tout en assurant des revenus locatifs stables sur le long terme, grâce à la durabilité de cette tendance démographique.

La mise en place de ces logements adaptés nécessite une stratégie d’investissement proactive. Le simple aspect constructif ne suffit pas; il est essentiel d’intégrer également des mesures d’accompagnement, de choisir judicieusement la localisation des projets et de prêter une attention particulière à l’encadrement et la gouvernance. Tous ces éléments doivent être pris en compte pour créer des environnements de vie qui répondent aux besoins actuels et futurs de toutes les classes d’âge, tout en garantissant la viabilité et la rentabilité des investissements immobiliers.

Transition énergétique : une nouvelle ère réglementaire à anticiper

Si les mutations démographiques modifient la demande en matière de logements, la transition énergétique transforme quant à elle les exigences techniques et économiques des actifs immobiliers. La Stratégie énergétique 2050+ de la Confédération suisse impose des normes de plus en plus strictes pour les bâtiments exigeant une efficacité énergétique accrue, une réduction des émissions, et l’intégration de sources d’énergie renouvelable. Pour les investisseurs et les propriétaires institutionnels, anticiper les nouvelles régulations énergétiques est devenu crucial. Les bâtiments qui ne respectent pas ces standards énergétiques risquent de subir une baisse de valeur, principalement en raison des coûts élevés nécessaires pour se conformer aux nouvelles normes, mais aussi à cause de la pression sur les loyers ou sur les prix de vente pour des actifs jugés énergivores. Dans le contexte actuel, l’évaluation des parcs immobiliers à travers la méthode des flux de trésorerie actualisés (DCF) est souvent biaisée. La complexité croissante des projets de rénovation, les ajustements constants des réglementations, ainsi que la volatilité des coûts des matériaux devraient logiquement exercer une pression à la baisse sur les valeurs DCF. Toutefois, ces aspects sont souvent négligés, entraînant une surestimation des biens immobiliers nécessitant des travaux de rénovation. Par ailleurs, l’absence de données historiques fiables sur les rénovations complique davantage l’exactitude de ces estimations. En conséquence, les parcs immobiliers non conformes vont connaître une dépréciation, tandis que les immeubles déjà conformes aux normes, qui ne nécessitent pas de lourds travaux à venir, sont comparativement sous-évalués. Aujourd’hui, les parcs immobiliers conformes aux exigences énergétiques de demain devraient offrir une valorisation immobilière accrue grâce à une maîtrise des coûts à long terme pour leurs propriétaires.

Enjeux démographique et énergétique : une double nécessité d’innovation

L’intégration de la transition énergétique et des réponses aux mutations démographiques

peut constituer un levier de performance puissant pour les investisseurs. L’intégration des dimensions sociétale et environnementale dans la stratégie immobilière des investisseurs et propriétaires institutionnels nécessite d’allier innovation sociale et efficacité énergétique. En développant des projets immobiliers durables, qui répondent à la fois aux besoins spécifiques d’une population vieillissante et aux exigences environnementales, les investisseurs peuvent capter une demande croissante tout en renforçant la résilience de leurs portefeuilles.

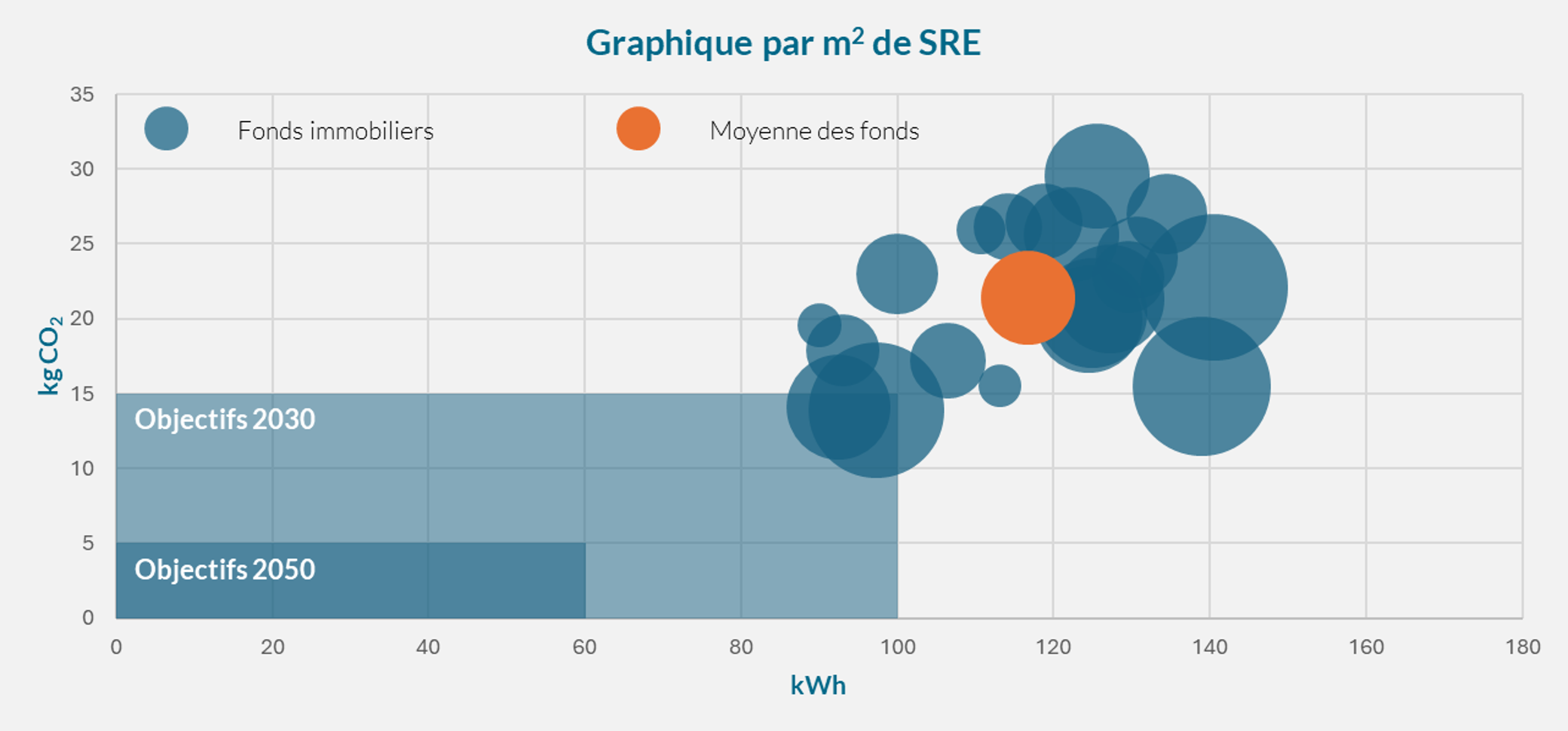

Aujourd’hui, les caisses de pensions subissent de fortes pressions relatives aux indicateurs de durabilité. À cela s’ajoutent des réglementations additionnelles, comme celle de l’AMAS entré en vigueur en juillet 2024, qui oblige les fonds immobiliers de publier certains indices comme l’empreinte carbone, l’efficacité énergétique et d’autres critères environnementaux clés afin de renforcer la transparence vis-à-vis des investisseurs. Cette mesure permet la comparaison des fonds sur les aspects environnementaux, essentielle pour évaluer leur performance durable.

L’introduction de ces indices aura des répercussions immédiates, pénalisant les fonds les moins performants sur le plan environnemental et intensifiant la concurrence pour les fonds durables. Cette évolution réglementaire vise non seulement à promouvoir des pratiques plus vertes, mais aussi à guider les investissements vers des actifs plus respectueux de l’environnement.

Un marché en mutation, des opportunités à saisir

Les transformations démographiques et énergétiques imposent une nouvelle réflexion

stratégique aux propriétaires et investisseurs immobiliers. Pour garantir des rendements solides à long terme, il est indispensable d’intégrer notamment ces deux dynamiques dans la gestion des actifs. Les portefeuilles qui s’orienteront vers des projets respectueux des nouvelles normes énergétiques, tout en répondant aux besoins d’une population vieillissante, seront les mieux placés pour saisir les opportunités qu’offre ce marché en mutation.

Face à ces évolutions structurelles, l’immobilier, autrefois considéré comme un refuge sûr, est désormais à un tournant. Les investisseurs qui sauront anticiper les changements législatifs, saisir les incitations énergétiques, et comprendre les besoins démographiques renforceront la résilience de leurs portefeuilles tout en assurant une croissance pérenne durable de leurs actifs.

Une nécessaire revue des critères d’investissement

Le vieillissement des parcs immobiliers est une réalité. L’ancien adage « emplacement,

emplacement, emplacement » cède peu à peu la place à une nouvelle priorité : « vétusté, vétusté, vétusté ». En effet, bien que de nombreux fonds intègrent désormais une part de durabilité dans leurs portefeuilles, il s’agit souvent d’une proportion marginale, masquant ainsi un ensemble d’actifs vétustes nécessitant des mises aux normes coûteuses. Au regard de ces nouveaux enjeux, les investisseurs se doivent de revoir leurs critères et contraintes d’investissement. Des facteurs tels que la taille, la liquidité devraient être mis au second plan par rapport à la qualité duportefeuille et la clarté de la stratégie vis-à-vis de ces nouveaux paradigmes, car ceux-ci entraîneront une sanction naturelle du marché contre les fonds les moins préparés.